قال الملياردير "بيل جروس"، الذي كان أحد مطوري استراتيجية "العائد الإجمالي" في الثمانينيات والتي أحدثت ثورة في سوق السندات لفترة طويلة، إن هذا النهج "مات" ولم يعد نافعًا.

بدلاً من الاكتفاء بتحصيل مدفوعات الفائدة الثابتة كما فعل أقرانه في ذلك الوقت، أسس مدير الاستثمار السابق لـ "باسيفيك إنفسمنت مانجمنت"، صندوق العائد الإجمالي للشركة في عام 1987 لاتخاذ مواقف نشطة من حيث المدة ومخاطر الائتمان والتقلبات.

وتقوم فكرته باختصار على عدم اكتفاء مستثمري السندات بجني عوائد الديون، وإنما التركيز على الاستفادة أيضًا من زيادة رأس المال والذي يحدث بالتزامن مع ارتفاع أسعار السندات وانخفاض العائدات.

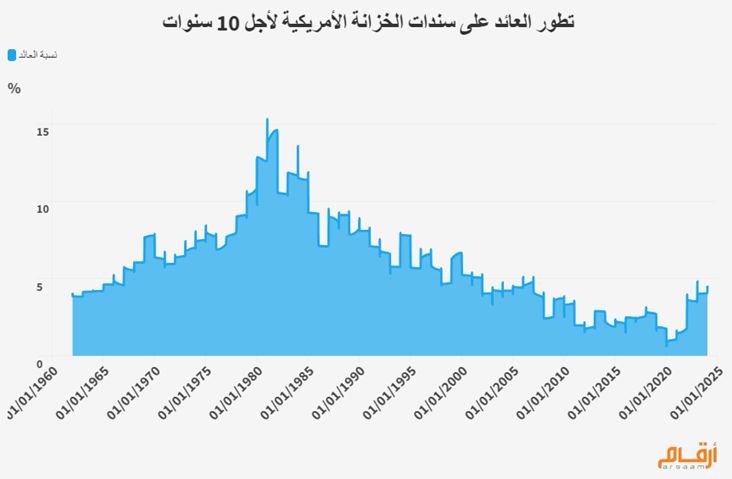

وفي تقرير التوقعات الذي نشره الخميس، قال "جروس" إن الأمر أصبح مختلفًا الآن، حيث باتت العوائد أقل بكثير مما كانت عليه عندما صاغ هذا المفهوم لأول مرة، مما يترك مجالًا أقل لارتفاع الأسعار.

ويُقارن العائد على سندات الخزانة لأجل 10 سنوات حاليًا والبالغ تقريبًا 4.6%، مع ذروة تجاوزت 15% في عام 1981، وظلت مرتفعة نسبيًا طوال أغلب فترة الثمانينيات.

وكتب المستثمر أنه بدلًا من انخفاض العوائد كما يتوقع المراهنون على صعود السندات، من المرجح أن ترتفع العوائد على السندات لأجل 10 سنوات فوق 5% على مدى الـ 12 شهرًا المقبلة لأن الحكومة "تغرق السوق بالديون".

وأضاف أن الولايات المتحدة "مدمنة للديون" لدرجة أنها تطلب من الحكومة زيادة حجم سندات الخزانة المستحقة بما يصل إلى تريليوني دولار سنويًا من أجل الحفاظ على النشاط الاقتصادي.

وأردف: "أولئك الذين يدعون لخفض الفائدة عليهم مواجهة الارتفاع العنيد في المعروض من سندات الخزانة، والانخفاض المحتمل في أسعار السندات، واستراتيجية العائد الإجمالي ميتة، لذا لا تدعهم يبيعون لك صناديق السندات".

على مدى نحو ثلاثة عقود، ساهم "جروس" في جعل صندوق العائد الإجمالي لشركة "بيمكو" أكبر صندوق سندات في العالم عند ذروته، ما ساهم بدوره في إكسابه لقب "ملك السندات".

في مارس الماضي، حذر الملياردير الأمريكي من أن المستثمرين مقبلون على مرحلة صعبة مع اجتياح "الحماسة المفرطة" للأسواق المالية، وقال إن السندات غير جذابة مع تضخم العجز الحكومي.

وجاء ذلك بعد تحذير سابق قال فيه إن ديون الولايات المتحدة لأجل 10 سنوات "مبالغ في تقييمها"، وتعد نظيرتها المحمية من التضخم بعائد 1.8% خيارًا أفضل في حالة الرغبة في شراء السندات.

المصادر: أرقام- قاعدة بيانات بنك الاحتياطي الفيدرالي في سانت لويس- بلومبرج

ملحوظة: مضمون هذا الخبر تم كتابته بواسطة ارقام ولا يعبر عن وجهة نظر مصر اليوم وانما تم نقله بمحتواه كما هو من ارقام ونحن غير مسئولين عن محتوى الخبر والعهدة علي المصدر السابق ذكرة.